ACE 마이크로소프트밸류체인액티브 ETF는 마이크로소프트에 집중 투자하는 상장지수펀드입니다. 생성형 인공지능 관련 기업으로 구성된 KEDI Global Generative AI Index를 기초지수로 초과성과를 추구하는데요.

구성 종목과 특징, 장단점을 알아보겠습니다.

1. ACE 마이크로소프트밸류체인액티브 기본 개요

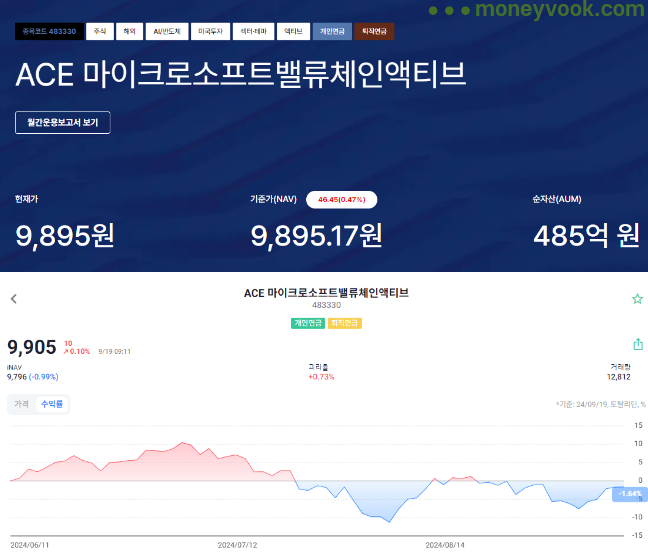

한국투자신탁운용에서 2024.6.11.상장한 ETF입니다. 순자산총액 485억으로 국내상장ETF 889개중 328위입니다.

현재 한국투신운용에서 게시한 총 보수는 0.45%입니다. 여기에 매매중개수수료율까지 더하면 투자자가 실제로 부담하는 수수료율은 0.5756%입니다.

주식형ETF의 평균 수수료율이 0.5759%인걸 감안하면 비슷한 수치네요.

기초지수: KEDI글로벌생성형AI Index

상장주식수: 4,900,000주

2. ACE 마이크로소프트밸류체인액티브 특징

2-1. 마이크로소프트 중심

ACE 마이크로소프트밸류체인액티브 ETF는 능동적인 운용상품입니다. 한경지수 KDEI의 생성형AI 지수를 추종하면서 전문 운용사가 시장을 분석해 포트폴리오를 구성 및 조정합니다.

클라우드 컴퓨팅, 소프트웨어 등 관련 분야에서 높은 시장 점유율을 갖는 마이크로소프트에 25%내외로 집중 투자합니다. 그 외에 엔비디아, 메타, 퀄컴 등에 분산투자되어 리스크를 낮춰줬는데요.

섹터별 비중을 보면 IT 83%, 커뮤니케이션 서비스 16%로 기술 성장주에 초점을 맞춘 펀드입니다.

2-2. 장점

액티브 ETF는 전문 운용팀이 투자 결정을 하게 됩니다. 특정 지수를 추종하는 패시브 ETF와는 반대되는 개념이죠.

액티브는 시장 상황과 기업 분석을 통해서 투자 종목을 선택하고 비중을 조정합니다. 전문적으로 운용되어 시장의 변화에 빠르게 대응하고 리스크를 줄일 수 있다는 장점이 있습니다.

마이크로소프트는 글로벌 IT기업으로 꾸준한 성장을 했고, 오픈AI에 투자도 적극적으로 하는 모습입니다.

앞으로 지속적인 성장 가능성을 갖는 기업입니다.

2-3. 단점

액티브 ETF의 특성상 운용하는데에 드는 비용이 높은 편입니다. 전문 운용팀이 관리 분석을 하는데에 비용이 증가할 수밖에 없는 구조인데요. 다소 높은 수수료율은 장기적으로 수익률에 안 좋은 영향을 줄 수 있습니다.

투자는 항상 리스크가 따라오기 마련이죠. 마이크로소프트를 중심으로 IT 관련 대형 기업들은 비교적 안정적인 투자 종목으로 생각되지만, 기업의 성장과 실적과는 별개로 예측할 수 없는 각종 리스크에 노출됩니다. 기술 산업은 특히 변화가 빠른 산업이라 주의를 해야합니다.

3. 투자 의견

신규 상장ETF는 유동성 확보가 잘되는지 꼭 확인해 봐야 합니다. 상장 초기에는 자금 유입도 잘되는 듯 보이지만, 이게 지속되는지 잘 살펴보고 투자 결정을 해야 하죠. 상장 후 시장 반응이 어떤지 관찰해보세요.

자산 운용사에서 새롭게 상장 시킨 ETF들을 살펴보면 현재 트렌드를 알 수 있습니다. 기초 자산군은 앞으로 주도할 산업을 미리 예측할 수 있고, 구성 종목을 확인해 주도주를 찾아볼 수 있습니다.

IT섹터의 특성상 시장 변화에 민감하게 반응합니다. 개별 이슈에 주가가 크게 변동 할 수 있지만 투자를 결심했다면 단기적인 변동성에는 휘둘리지 말아야 합니다.

운용사에서 전담 팀이 전문적으로 관리하지만, 투자자가 직접 주기적으로 포트폴리오를 점검해야 합니다.

참고로 액티브 ETF는 운용자의 역량에 따라 성과가 크게 달라질 수 있습니다. 전문가를 통해 전략적인 투자를 할 수 있지만, 꾸준히 잘 관리되는지 투자자가 직접 점검해야합니다.

예를 들면, 운용팀의 과거 성과를 조사한다거나 비슷한 ETF를 비교해보는것 입니다.

매수하기 전에 거래량과 괴리율을 확인한다면 적정 가격을 알 수 있습니다. 지정가 매수를 하는것도 좋은 방법이죠.

ETF 매수 전에 확인하세요 : 리스크 파악하기 추적오차, 괴리율 등

ACE ETF : 마이크로소프트밸류체인액티브 상세정보

저평가 주식찾기 : 가치투자 용어정리